У ИСТОКОВ ФОНДОВОГО РЫНКА КУВЕЙТА

У ИСТОКОВ ФОНДОВОГО РЫНКА КУВЕЙТА

Мы много говорили о том, что предпосылкой успешного надувания пузыря является новизна объекта спекуляции. Но бывает и по-другому, объект спекуляции стар как мир, а нов – сам спекулянт, ему спекуляция в новинку. Такое случается там, где резко меняется общественный строй. Например, схемы МММ расплодились на всем постсоветском пространстве. И это не случайно: «непуганые» граждане с советским прошлым охотнее верили, что в мышеловке бывает бесплатный сыр, чем западные люди, имеющие опыт жизни в рыночной экономике.

Еще один пример подобного рода связан с созданием фондовой биржи в Кувейте в 1982 году. Многие из нас бывали в Дубае и Катаре, и мы видим, что это современные города, ближневосточные «нью-йорки», конкурирующие между собой и борющиеся за статус мировых финансовых центров. Однако буквально 5 0–6 0 лет назад территория Аравийского полуострова представляла собой девственную пустыню, а население в основном вело кочевой образ жизни. И мало кто знает, что произошло во время скачка из первобытности в современный мир. Об этом я сейчас и расскажу[136].

Но сначала – коротко о финансовой истории Кувейта. До 1950-х годов в стране действовал только один банк – принадлежавший иностранным акционерам British Bank for the Middle East. В 1952 году был создан Кувейтский национальный банк. Он стал первой публичной компанией в стране. Второй публичной компанией, как ни странно, стала Кувейтская Национальная кинематографическая компания, созданная в 1954 году, а третьей – Кувейтская танкерная компания, организованная в 1957 году. Размещения их акций прошли с колоссальными переподписками, и акции активно торговались. В начале 1960–1962 годов было создано еще 13 публичных компаний, средняя доля участия государства в которых составляла около 40%. В основном это были банки и страховые компании, а также промышленные (нефтехимия) и транспортные компании. Рынок акций в этот период был волатильным: то они резко росли, то инвесторы, не дождавшись обещанных дивидендов, начинали массово продавать. В 1963–1968 годах де-факто действовал запрет на создание новых публичных компаний, и таковых возникло всего восемь со средней долей участия государства 60%.

До 1973 года рынок акций был весьма активным. Местное законодательство разрешало продавать акции, которые продавец сам еще не полностью оплатил, то есть фьючерсную торговлю. В 1973 году был достигнут пик оборота на фондовом рынке, в 1974-м он сократился в три раза. Регулирующие органы связывали стагнацию с торговлей фьючерсами, поэтому в декабре 1974 года ее запретили. До 1979 года снова действовал запрет на формирование новых компаний, за три года после его отмены было создано всего три новые компании. Мода на IPO ушла в другие страны Персидского залива.

А тем временем в 1973 году начался резкий рост мировых цен на нефть, в 1974–1975 годах цены были еще выше. К 1976 году в Кувейте скопилось беспрецедентное количество денег, что было вызванно как ростом нефтяных доходов страны, так и репатриацией капитала на внутренний рынок из-за падения мировых процентных ставок. Часть инвестировалась в реальный сектор, часть – в спекуляцию акциями уже существующих компаний. С 1976-го по 1981 год фондовый рынок плавно, но практически постоянно рос. Капитализация составила примерно 1,5 млрд кувейтских динаров на конец 1975 года и 9 млрд динаров на конец 1981-го. В 1976 году в Кувейте создается вторая биржа – Gulf Stock Exchange. Местом был выбран Сук-Аль-Джат – рынок, на котором раньше торговали кормом для скота. Некоторые спекулянты имеют отдельные офисы, но трейдеры сидят и прямо в лавках, торгующих молочными продуктами, тканями, женской одеждой, обувью, арабской парфюмерией, и в аптечных лавках.

На Gulf Stock Exchange размещаются акции компаний стран Персидского залива и котируются акции кувейтских компаний, которые не удовлетворяют критериям основной биржи. Перетеканию туда кувейтских компаний способствовало ужесточение регулирования основной биржи и котируемых на ней компаний в 1976–1977 годах. В частности, в эти годы стали жестко регулировать сделки с отложенным платежом (а покупки с кредитным плечом попросту не существовало, брокеры такую услугу не предоставляли), запретили создание новых публичных компаний, а на старые наложили ограничения по увеличению капитала. Но кувейтское законодательство не распространялось на Gulf Stock Exchange и котирующиеся там компании. Обращение акций стран Персидского залива на этой бирже было нелегальным, а саму Gulf Stock Exchange называли нелегальным рынком IPO. Никогда бы не подумала, что нелегальный рынок – это не только наркотики, оружие, контрафакт, подделки, но и акции!

Правительство страны знало о существовании этого рынка и закрывало на это глаза, инвесторы же сочли, что молчание – знак согласия. Полагались и на то, что в иностранные компании был инвестирован кувейтский капитал в больших количествах, то есть прекращение котирования ударит по самим кувейтцам, и этого не допустят. Действительно, когда в 1976 и 1977 годах фондовый рынок просел, государство начало скупать акции, чтобы поддержать цены. Возможно, по этой причине инвестиции в фондовый рынок казались молодым спекулянтам беспроигрышными: если рынок вырастет, то мы заработаем, а если упадет, то нас спасут. В результате на рынок пошли значительные суммы.

С 1978 года спекулятивная активность переместилась в Сук-АльМанах. Писатели и журналисты в попытках нагнетать сенсационность вокруг событий в Кувейте не преминут добавить: «где некогда торговали верблюдами» (см., например, книгу Джона Трейна (John Train)), на самом же деле на этом месте находилось здание Кувейтской международной инвестиционной корпорации, первый этаж которой был сдан под брокерские офисы. Кстати, рынок сместился именно потому, что Сук-Аль-Джат для торговли акциями был неприспособлен. Так возник еще один, параллельный рынок акций. 1979–1981 годы были относительно спокойными: объемы торгов в денежном и натуральном выражении даже несколько снизились по сравнению с активным 1978 годом.

С этим страна подошла к 1982 году – пику пузыря. В 1980-е годы молодые образованные кувейтцы, особенно те, кто учился на Западе, раскусили прелести игры на фондовом рынке. Богатые кувейтцы съезжались в Сук-Аль-Манах после ужина и занимались спекуляциями до часу ночи. Еще одним преимуществом Сук-Аль-Манах было то, что на нем можно было покупать и продавать сколь угодно мелкие лоты, хоть одну акцию, тогда как на официальной бирже можно было торговать только крупными пакетами. Поддержанию игры способствовало и то, что на этой «нерегулируемой бирже» за покупки можно было расплачиваться чеками и даже датировать их будущим числом. Опыта банкротств в стране не было, и в обществе существовало доверие к обязательствам сторон – немыслимо было представить, чтобы денег на счете не оказалось и в обналичивании чека было отказано. На Сук-Аль-Манах некоторые акции начали расти – на 10, 20 и даже 50% в месяц, спекулянты рванули покупать, они расплачивались чеками с датами в будущем и покупали бумаги, не имея денег. Но все думали, что когда дата платежа подойдет, они смогут продать акции, получить наличные, внести их в банк и чек будет погашен. В качестве компенсации получателю чека за то, что он получит деньги с отсрочкой, покупатели акций соглашались указывать в чеках суммы, превышающие текущую рыночную цену покупаемых акций. Они надеялись остаться с прибылью, поскольку рассчитывали на еще больший рост цен. Сложилась и торговля чеками с будущими датами – это похоже на учет векселей. Кстати, учетом чеков занимались и вполне серьезные иностранные банки, которые хотели проникнуть на кувейтский финансовый рынок. Но вы только подумайте, что произойдет, если в эту игру играют все. Как мы уже знаем из эпизодов о тюльпанах и флоридском буме, отсутствие финансовых ограничений на состоятельность покупателя может привести к непредсказуемому росту цен. Так случилось в Кувейте. Возникли даже инвестиционные компании, которые были созданы с целью инвестиций в акции, «котировавшиеся» на Сук-Аль-Манах, и компании, инвестирующие в эти компании (по типу фонда фондов). Фонды и фонды фондов котировались с премией к цене их активов, как и в 1929 году в США.

Большинство «котируемых» на Сук-Аль-Манах компаний были из Бахрейна или ОАЭ, то есть не подлежали регулированию в Кувейте. Только половина публиковала годовые отчеты. Возник и рынок IPO: за чеки, датированные задним числом, размещались новые венчуры. Чеки потом обналичивались с дисконтом через банк. Деньги вкладывались в спекуляцию акциями, а не в реальное дело. Часть компаний и создавалась с исключительной целью спекуляции акциями, а не реальным бизнесом, что аналогично массовому созданию фондов в конце 1920-х годов в США и 1980-х годов в Японии и является признаком пузыря. Разместилось некоторое количество компаний, занимавшихся недвижимостью, из эмирата Шарья. Там незадолго до описываемых событий случился бум недвижимости, которому пришел конец из-за коллапса двух кредитовавших недвижимость банков. Кувейтская мания позволила избавиться от пустовавших объектов недвижимости через упаковку их во владеющие компании и размещение их акций. Для этих целей один отель даже переделали… в больницу. Переподписка на акции Gulf Medical составила 2600 раз, а в первый день торгов акции выросли в цене на 800%. Занимались этим размещением не какие-нибудь аферисты, а вполне серьезный банк – National Bank of Sharjah.

Акциями в Кувейте могли торговать только граждане страны, поэтому палестинцы, египтяне и пакистанцы торговали через номинальных держателей с кувейтским гражданством, то есть юридически никак не были защищены.

В начале 1981 года некоторые акции росли на 100% в месяц и больше, некоторые в 1980–1981 годах выросли в цене в 10 раз, Gulf Company for Industrial Development – в 15. Капитализация всего рынка увеличилась с 5 до 100 млрд долларов.

На рынке обращались чеки, датируемые будущим, на миллиардные суммы. Некто Джассим аль-Мутава выписал чеков на 14 млрд долларов. Иностранцам, считавшим это безумием, говорили: «Вы думаете о рынке в своих понятиях. Но здесь ситуация иная. Наше государство не позволит рынку обвалиться. Зачем связывать свои деньги в западных акциях, на которых не сделаешь больше 30% в год?

В результате в 1982 году объем сделок с акциями составил 300 млн штук, или 6 млрд долларов, а пиковая капитализация кувейтского рынка, включая официальную и неофициальную части, стала третьей в мире – после США и Японии! В отдельные дни объем торгов превышал объемы Лондонской биржи.

Но кредитный пузырь должен был лопнуть. Поводом послужило падение цен на нефть. Доходы Кувейта от продажи нефти в 1982-м составили только четверть от уровня 1980 года. Затем вновь назначенный министр финансов Абделатиф аль-Хамад заявил, что он не намеревается поддерживать фондовый рынок. Наконец, 20 августа 1982 года некий забеспокоившийся держатель чеков, выписанных Джассимом аль-Мутава, представил их в банк, чтобы обналичить, до даты, написанной на чеке. Это было не принято (согласно обычаям), но вполне легально по местным законам. Денег на счете, разумеется, не оказалось. Пузырь лопнул, акции Gulf Medical, например, упали на 98%. В сентябре министерство финансов обязало всех держателей предъявить чеки к погашению. В совокупности чеки на 94 млрд динаров представили 6000 человек. Эта сумма превышала золотовалютные резервы страны. Среди предъявивших чеки оказались министр торговли, который должен был по должности регулировать эту биржу, члены парламента и правящей семьи. Поскольку в основном спекулянты все же принадлежали не к правящей семье, а к другому клану, состоятельных должников обязали частично платить, что привело к многочисленным банкротствам, исчисляемым сотнями. Правящая элита использовала этот эпизод для укрепления своего могущества и ослабления экономической мощи других кланов. В конце 1983 года был принят и альтернативный план – разрешалось вернуть неоплаченные акции кредиторам; однако он был принят с опозданием, поскольку некоторые к этому времени уже рассчитались по долгам. Из должников же к банкротству через суд были привлечены далеко не все. По оценкам, 50–100 спекулянтов избежали ответственности.

Совокупная потеря капитализации составила 92 млрд долларов [Darwiche 1986, р. хi]. Экономика стагнировала, ведь цены на нефть в этот период были как раз очень низкими. Через два года закрыли и саму параллельную биржу. Кризис пережил один банк, да и то с помощью государства.

* * *

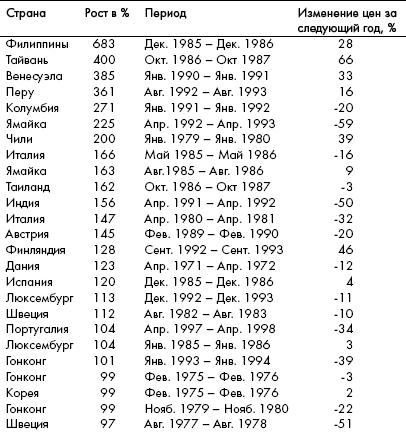

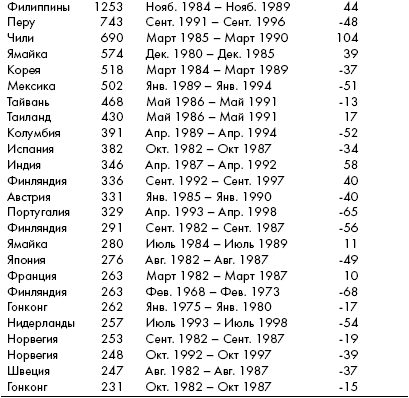

В заключение данной истории я хотела бы сказать о том, что фондовый рынок Кувейта – один из самых ярких примеров финансового пузыря во второй половине XX века, но в тот или иной период времени пузыри надувались почти на всех развивающихся рынках акций. Про другие рынки я подробно рассказывать не буду. Проиллюстрирую их только двумя таблицами. Цифры говорят сами за себя.

emp1

Максимальный рост индекса фондового рынка за год на развитых и развивающихся рынках в 1970–1990-х годах

Источник: [Shiller 2005, р. 133].

emp1

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

У ИСТОКОВ (Пролог)

У ИСТОКОВ (Пролог) Омейокан[1]! Я возникаю в этом двуедином месте, где Мрак господствует и Ветер, Ёальи Эекатль[2], где тишь Безмолвия взвихрилась по всемогущей воле Слова.Я уже здесь. «И значит, существую?» — спросил себя мой дух.Ты здесь. «И значит, я такой, каким возник?»Вне

Устройство рынка

Устройство рынка Профессия бандерши, с одной стороны, требует осмотрительности и осторожности, с другой — бандерша вызывает к себе уважение. Она — личность авторитетная, уравновешенная; она аккуратно подбирает слова, общаясь с клиентами, она не терпит вульгарности и, на

Торговля против рынка

Торговля против рынка Нэп открывал ограниченные возможности для той части крестьян, которые имели склонность к росту и развитию, и общество проявляло заинтересованность в росте производства, пыталось создать для этого определенные предпосылки. Однако для реализации

Глава 1 У ИСТОКОВ ЦИВИЛИЗАЦИИ

Глава 1 У ИСТОКОВ ЦИВИЛИЗАЦИИ В старинном эпическом повествовании «Пополь-Вух», принадлежащем майя-киче из горной Гватемалы, есть рассказ о сотворении мира. В нем говорится, что руками великих богов были созданы твердая земля, солнце, луна. Боги населили землю различными

Эмир Кувейта шейх Сабах IV: восстановленная монархия

Эмир Кувейта шейх Сабах IV: восстановленная монархия Вторжение Ирака в Кувейт заставило весь мир обратить внимание на маленькую нефтяную монархию. Эмир, жаждавший вернуть свой трон и понимавший, что ему не сделать этого без помощи демократических государств, пообещал

У ИСТОКОВ ИСТОРИИ

У ИСТОКОВ ИСТОРИИ Каждый народ, имеющий память о прошлом, отмечает начало начал, или время своего возникновения. Чаще всего первая дата истории облекается в причудливые одежды легенды: волчица вскармливает Ромула и Рема, новгородец Гостомысл приглашает Рюрика «княжить и

У истоков судьбы

У истоков судьбы Я долго искал себя. Прежде чем переступить порог Воронежского университета, пришлось побродить и потолкаться по свету. И теперь, когда прошумели шестьдесят четыре весны, я понял: самая мудрая школа историка – жизнь! Без авиации, в которой прослужил шесть